深度分析“股神”这一阶段的操作思路

伯克希尔-哈撒韦2021年收益率29.6%,战胜了标普500的28.7%。每年,公司的致股东信都由巴菲特亲自撰写,让我们来看看今年有什么值得关注的内容。除了看他说什么,我们更关注巴菲特怎么做。

1、持仓情况

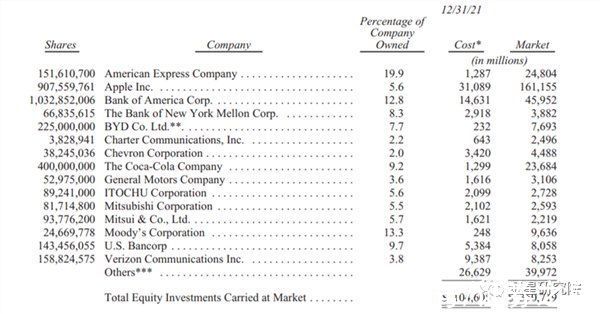

伯克希尔-哈撒韦的前五大持仓,按市值排序如下:

苹果(AAPL),仓位47%美国银行(BAC),仓位13%美国运通(AXP),仓位7.5%可口可乐(KO),仓位7%穆迪公司(KHC),仓位3%

这五大重仓股,占了其持仓的76%,集中度还是相当高的。

如果算上以权益方法计价的资产,伯克希尔-哈撒韦的重要资产还包括卡夫亨氏、美国伯灵顿北方圣太菲铁路运输公司。

2021年第四季度,伯克希尔-哈撒韦新进的公司有动视暴雪(ATVI)、金融科技公司NuHoldings Ltd(NU),以及自由传媒集团(FWONK)。大幅增仓的有能源公司雪佛龙(CVX)。

大幅减持的有RoyaltyPharma(RPRX)、施贵宝(BMY)、艾伯维(ABBV)和威达信集团(MMC)。

图:伯克希尔-哈撒韦持仓明细:

2、疫情的恐慌并不够大

2019-2021年,伯克希尔-哈撒韦的现金及等价物从1120亿美元上升至1440亿美元。对于疫情造成的恐慌,巴菲特并没有重拳出击,而是选择了按兵不动,其仓位保持在80%左右(换句话说,股神常年留着20%的仓位等抄底机会)。

而反观金融危机时期:2008年,伯克希尔-哈撒韦手握443亿美元资金,而2009年则下降至306亿。面对金融危机,巴菲特花掉了30%的资金储备用来加仓——如果不是巴菲特坚持公司必须留有一定的现金以应对风险,他的加仓力度可能还会更大。

为什么这次巴菲特反而选择袖手旁观呢?我们认为,股神可能还是看不上这次的跌幅:2020年1月-3月,标普500指数的跌幅达到了20%。而2008年,标普500跌幅最高达到了54%。真正经历过大风大浪的巴菲特,面对20%的市场下跌,似乎也不为所动了。

除此之外,巴菲特还在股东信里提到了另一个按兵不动的理由:

“我们的第二个选择是购买许多公开交易的良好或优秀企业的非控股部分权益。有时,这样的可能性既众多又极具吸引力。然而如今,我们几乎没有发现什么能让我们兴奋的东西。

这在很大程度上是因为一个真理:长期低利率推动所有生产性投资的价格上涨,无论是股票、公寓、农场、油井等等。其他因素也会影响估值,但利率始终很重要。”

换句话讲,巴菲特认为现在没有合适的机会。市场全面下跌(虽然幅度不算大),但个股没有合适的机会,那么理性的选择就是按兵不动。手持1400亿现金还这么能忍,股神就是股神。

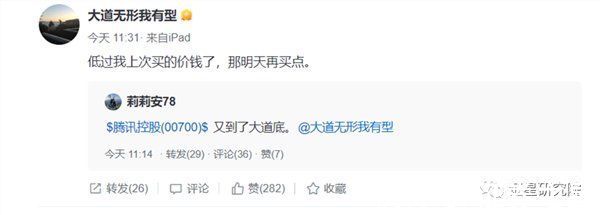

最后,我们要借段永平的发言,再次表明我们对港股优秀公司的观点。

上一篇:微软LinkedIn8000万美元收购以色列营销分析公司O

下一篇:没有了

Copyright © 2018 《分析测试技术与仪器》杂志社 版权所有